MERVE ŞİŞMAN

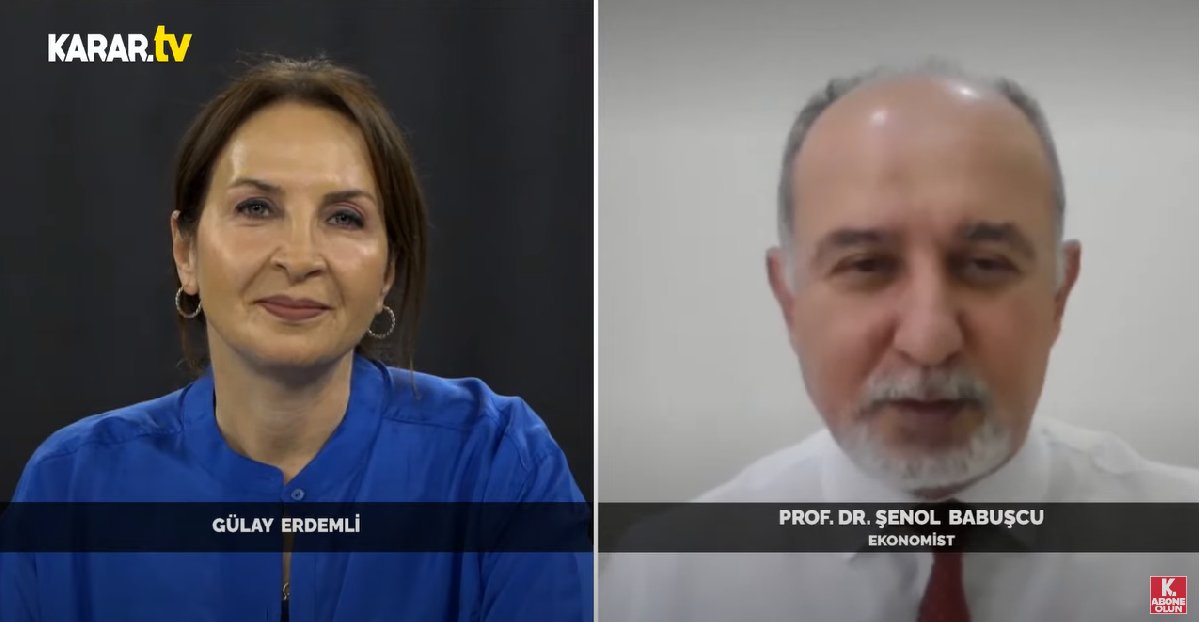

Ekonomist Prof. Dr. Şenol Babuşcu KARAR TV'nin Orta Dalga programında gazeteci Gülay Erdemli'nin sorularına cevap verdi.

"AK PARTİ HÜKÜMETİNİN BİZE ÇİZDİĞİ YOL BU"

Ekonomist Prof. Dr. Şenol Babuşcu 'AK Parti hükümetinin bize çizdiği yol bu' diyerek enflasyonu göz önüne aldı. Babuşcu, "Geçen seneki rakama ulaşmamız için 2 buçuk yıl enflasyonla birlikte yaşamaya alışmalıyız. Kaderimiz bu. AK Parti hükümetinin bize çizdiği yol bu oldu son bir yıldır. Banka karlarına iki boyutlu bakmak lazım. Banka karları ciddi boyutta artmış vaziyette. Diğer taraftan bakarsak öz kaynaklarda yeterli bir karlılık yok. AK Parti hükümetinin son bir yılda aldığı tüm ekonomik kararlar bankaların maliyetlerini azaltıcı getirilerinin artırıcı kararlardı. Kur korumalı mevduat hesapları uygulamasını başlattı örneğin. Kur korumalı mevduat hesaplarında bankalar yüzde 12 ile 14 arasında maliyet topladılar. Üstünün maliyetini devlet ödedi. 200 milyar lira civarında bütçeye yük geliyor şu an. Devlet dedi ki, 'bankaları toplayın kur korumalı mevduatı siz yüzde 12-13'ünü ödeyin. Ben kalanını öderim.' Döviz alım satımını cazip olmaktan çıkarmak için uygulamalar yaptı. Bunun gibi çok uygulamalar yaptı 2022 yılında. Tüm uygulamalar bankaların maliyetlerinin düşürücü gelirlerinin artırıcı bir strateji oldu." ifadelerine yer verdi.

"TÜRKİYE'DE ORTA SINIF SON BİR YILDA YOK OLDU"

Türkiye'deki gelir dağılımıyla ilgili konuşan Prof. Dr. Şenol Babuşcu, "Orta sınıf araba ve ev alamıyor. Daha önceki dönemlere baktığımız zaman orta sınıf araba alabiliyordu ev alabiliyordu. En düşük araba fiyatı 500 bin liranın üzerinde. En düşük ev fiyatı bir milyon civarında. İstanbul'da ev fiyatlarında kiralarda beş bin liranın üzerinde. İstanbul, Ankara ve İzmir'de bu böyle. Ev ve araba alma dönemi orta sınıfta bitmiş oldu. Türkiye'de orta sınıf son bir yılda yok oldu. AK Parti orta sınıfı yok etti. İki yıl önce yüzde 20 civarında bir kesim yüksek gelirli bir kesimdi. Yüzde 60 oranında orta gelirli bir sınıftı. Yüzde 20'si ise düşük gelirliydi. Türkiye üç bölümden oluşuyoruz. Orta sınıftaki yüzde 60'lık kısımdan yüzde 10'u yüksek gelirli oldu. Ben bunlara AK Parti zenginleri diyorum. Yüzde 20 olan yüksek gelirli kısım yüzde 30 oldu. Orta sınıfta kalan yüzde 50'lik bölüm ise alt sınıfa geçiş yaptı. Yüzde 70 bir kesim fakir, düşük gelirli kesim oluşmuş oldu. Orta sınıf yok edildi. Acaba bilinçli bir durum mu yaptılar diye düşünüyorum." şeklinde konuştu.

Ekonomist Prof. Dr. Şenol Babuşçu'ya yöneltilen, "2022'de sanırım sektöre damga vuran olaylardan ilki Kur Korumalı Mevduat uygulaması oldu. Bu konuda neler söylersiniz?" şeklindeki soruya şu yanıt geliyor:

Kur korumalı mevduat yeni bir finansal ürün olarak 21 Aralık 2021 tarihinde uygulamaya girdi ve halen hayatımızda bulunmaktadır. Kur korumalı mevduat temelde, kişilerin bulundurdukları döviz mevduatı yerine tercih edebilecekleri, belli başlı döviz türlerinin TL karşısında vade sonunda belirlenen faiz oranından daha fazla değerlenmesi durumunda arada oluşan farkın devlet tarafından garanti altına alındığı bir bankacılık enstrümanıdır. Amerikan Doları, Euro ve İngiliz Sterlini şeklinde tutulan birikimler Türk Lirası’na çevrilip kur korumalı mevduat hesabına dönüştürülerek değerlendirilebilmektedir. Bunun yanında TL tasarruf sahipleri de paralarını dövize endeksleyerek bu üründen yararlanabilmektedir.

Sisteme baktığımızda yatırımcılara yapılan getiri ödemeleri bankalar ve devlet tarafından paylaşılmaktadır. Banka belirli bir faiz oranını öderken, o oranın üstünde oluşan kur farkı ise devlet tarafından karşılanmaktadır. Dolayısıyla bankalar kaynak maliyetlerini düşük tutarak kazançlarını artırabilmektedir. Bankaların son dönemde karlarındaki yüksek artış unsurlarından biri de zaten bu uygulamadır. Bankalar açısından ikinci olumlu sayılabilecek bir yönü ise vade yapısıdır. Kur korumalı mevduatın minimum 3 ay vadeli olması bankaların daha kısa olan ortalama mevduat vade süresini bir miktar artırabilmelerini sağlamıştır.

2021 yılının sonlarında başlatılan kur korumalı mevduat sistemi bir yılını doldurmuş olup uygulanma süresi 2023 sonuna kadar uzatılmıştır. Halen bankaların mevduat yapısı içinde kur korumalı mevduat önemli bir paya sahip olmuştur. Rakam büyüdükçe sistemin sona erdirilmesi de zorlaşmaktadır. Son dönemde dövizde baskıyla sağlanan durgunluk nedeniyle üründe bir miktar çözülme görünse de halen rakam çok yüksektir. Yaklaşık 1,5 trilyon TL olan kur korumalı mevduatın sona ermesi durumunda boşa çıkan paranın hangi yatırım araçlarına gideceği belirsizdir. Bu rakamın bir bölümünün dövize yönelmesi ve bir hızlı kur hareketi yaratması olasıdır.

2022 YILINDA BANKALARA YÖNELİK ÇIKARILAN HANGİ ÖNEMLİ DÜZENLEMELER VE GELİŞMELER VAR?

Türkiye Eylül 2021 sonrası yeni bir ekonomi modeli uygulamaya başlamıştır. “Yeni Ekonomik Model” olarak isimlendirilen bu model iktisat biliminde yer alan teorilerde anlatılanların tersine uygulamalar içermektedir. Dolayısıyla küresel ekonomi ile entegre olduğunu söyleyen bir ekonomide, küresel gelişmelerin tersine yapılan uygulamalar, piyasa ekonomisi içinde kendi kendine yürümesi mümkün olmadığından, 2021 Eylül ayından bugüne kadar modeli desteklemek üzere pek çok karar alınmıştır. Bu kararlar özellikle istenilenler gerçekleştirilemedikçe modelin aksayan yönlerini düzeltmek yerine, varsayılanları gerçekleştirmeyi sağlamaya yönelik olarak belirli kesimleri zorlamak üzerine kurulmuştur. Dolayısıyla bu kararlardan bir bölümü piyasayı regüle etmeye yönelik iken çoğunluğu ekonomik aktörleri belirli şekilde davranmaya zorlayıcı kararlar olmuştur. Bu kararların en çok muhatap aldığı kesim ise bankacılık sektörüdür. Türkiye’de finans sektörü içinde hakim konumda bulunan bankacılık sektörü getirilen yeni uygulamalarda hedef haline gelmiştir denilebilir.

Alınan kararlar ve bunların sonucundaki uygulamalardan bankacılık sektörünü etkileyenleri şu şekilde özetleyebiliriz:

Kur korumalı mevduat uygulaması,

TC Merkez Bankası politika faiz oranı değişimleri,

Enflasyona endeksli menkul değerlerin getirisi,

Mevduat ve kredi büyüklükleri ve faiz oranlarına ilişkin düzenleme ve uygulamadaki baskılar,

Enflasyon muhasebesi uygulanmaması.

Bu önlemlerin bir bölümü bankalara dönemsel avantaj sağlarken, bir bölümü ise bankaları istemedikleri şekilde hareket etmeye zorlayıcı nitelikte olmuştur.

"BANKALAR ÇOK DÜŞÜK FAİZ ORANLARI İLE KREDİ KULLANDIRILMAYA ZORLANMAKTADIR"

"Sektörü önemli ölçüde etkileyen diğer bir düzenleme de menkul kıymet tesisi. Bu konuda neler söylersiniz?" sorusuna Babuşcu şu yanıtı veriyor: "TC Merkez Bankası Haziran 2022’de Yabancı Para Yükümlülükler İçin Türk Lirası Cinsinden Menkul Kıymet Tesisi uygulamasını başlattı. Uygulamaya ilişkin Tebliğ ile bankalara yabancı para yükümlülüklerine karşılık Merkez Bankası nezdinde TL cinsinden menkul kıymet bulundurmaları zorunluluğu getirildi. Ekim ayında revize edilerek kredi kullandırımları da kapsam dahiline alınan ve bankalar için büyük önem taşıyan düzenlemelerde, yabancı para mevduata yönelik olarak; toplam mevduat içinde yabancı para mevduatın sahip olduğu payın oranına göre bankalara hesaplanan yükümlülük tutarı için belirli oranlarda menkul kıymet bulundurma zorunluluğuna tabi tutulmaya başlandı. Kredilere ilişkin olarak da Merkez Bankasınca belirlenen menkul kıymet tesisine tabi kredilerin büyüme oranının; belirlenmiş tarihlere göre belirli oranların üzerine çıkması durumunda bankalar TL cinsinden menkul kıymet bloke olarak tesis etmek zorunda kalmaktadır. Ayrıca yine menkul kıymet tesisine tabi krediler için bankaların uyguladıkları kredi faiz oranı belirlenen dönemde hesaplanacak ortalama faiz oranını aşma durumuna göre bankalar yine menkul kıymet tesis edeceklerdir. Bu düzenleme ile bankalara TÜİK rakamları ile bile %80’lerin üzerinde olan enflasyon karşısında hemen hemen tek haneli faiz oranlı ve uzun vadeli iç borçlanma senedi satılmakta, bankalar çok düşük faiz oranları ile kredi kullandırmaya zorlanmaktadır. Dolayısıyla bu düzenleme görüldüğü üzere tamamen serbest piyasa uygulamasına müdahale niteliği taşımaktadır. Bankaları hem mevduatta hem de kredide piyasa koşullarına uygun olmayan, dikte edilen şekilde hareket etmeye zorlamaktadır. Bunun sonuçları bugün için karar alanların istediği yönde hareket sağlayabilir, ancak faiz oranlarının yükselmesi durumunda bankalar için gelecekte ciddi bir tehdit oluşturmaktadır."