Finansal piyasalarda özgürlük

2021 Eylül ayında Fraser Institute tarafından “Ekonomik Özgürlükler: 2021 Yıllık Raporu” yayınlandı.

Dünya Ekonomik Özgürlükler Endeksi ülkelerin politika ve kurumlarıyla ekonomik özgürlüğü ne derece desteklediğini ölçmektedir. Kamu Büyüklüğü, Hukuk Sistemi ve Mülkiyet Hakları, Sağlam Para, Uluslararası Ticaret Özgürlüğü ve Kamu Düzenlemeleri gibi 5 alanda ülkeleri puanlandırmaktadır.

Ekonomik özgürlüğün köşe taşları, bireysel seçim, gönüllü değişim, pazara giriş ve serbest rekabet ve bireylerin mülkiyet haklarının korunmasıdır.

Türkiye 2015 yılında endeks sıralamasında 81’inci sıradaydı. İzleyen yıllarda Türkiye’nin ekonomik özgürlük notu giderek kötüleşti ve 2019 yılında 165 ülke içerisinde 114’üncü sıraya geriledi.

Özgürlük Araştırmaları Derneği (ÖAD) 2017 yılında Türkiye’deki ekonomik özgürlükleri derinlemesine inceleyen bir çalışma yaptı. O çalışma kapsamında kamu düzenlemelerinde özgürlükler bölümünü ben kaleme aldım.

ÖAD 2021 yılında çalışmayı güncelledi. Kamu düzenlemeleri kısmını Başkent Üniversitesi İktisat Bölümünden Didem Pekkurnaz ile birlikte yazdık.

Kamu düzenlemeleri alanı kredi piyasaları, işgücü piyasaları ve iş piyasalarını kapsamaktadır.

Bugün kredi piyasalarında özgürlük gelişmelerini konuşacağız.

Gelin başlayalım.

KAMU DÜZENLEMELERİ

Piyasa ekonomilerinde iktisadi aktörler serbestçe karar alırlar. Kamu düzenlemeleri pazara giriş engeli yarattığında veya iktisadi aktörlerin ticaret özgürlüğüne müdahale ettiğinde ekonomik özgürlükler kısıtlanmaktadır.

Kamu düzenlemeleriyle kişilerin veya şirketlerin krediye erişimi engellenebilir, belirli sektörlerde verilen lisanslar objektif standartlara dayanmıyorsa pazara giriş engeli yaratılabilir veya ihale şartnameleri önceden belirlenen aday(lar)ı tanımlayabilir.

Bazı oyuncuların hükümet tarafından desteklendiği, diğerlerinin de kösteklendiği piyasalarda rekabet sağlanmayacaktır. Rekabet olmayınca etkinlik kazanımı ortaya çıkmayacaktır. Yani ürün piyasalarında maliyetler ve dolayısıyla fiyatlar artacak ve kalite düşecektir.

Üstüne, şirketler kendilerine destek sağlamak için siyaset ve bürokrasi nezdinde rant arayışına girecektir. Bu da yolsuzlukların artmasına neden olabilecektir.

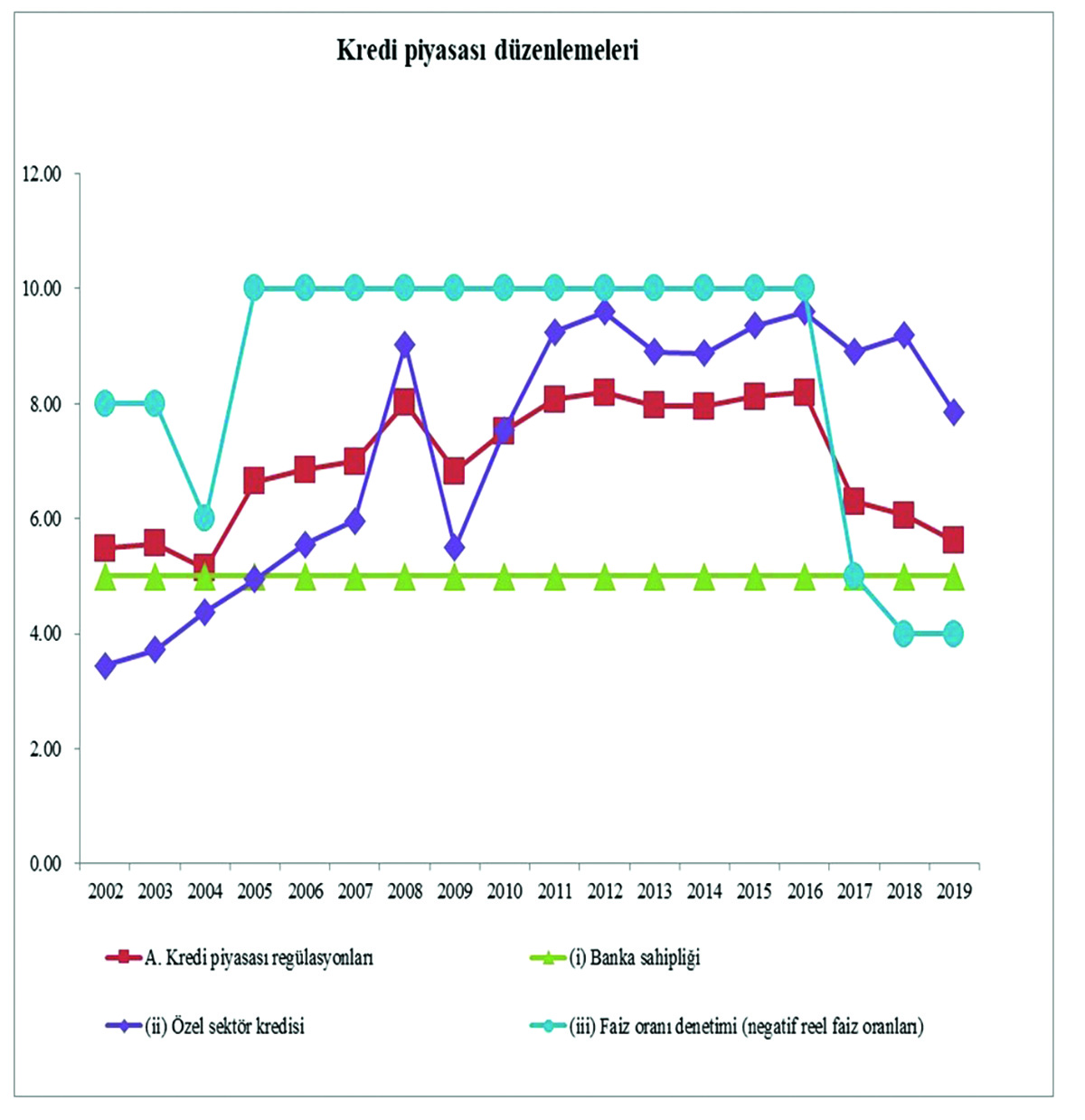

Kredi piyasalarında özgürlük banka sahipliği, özel banka kredisi ve negatif faiz oranları üzerinden ölçülmektedir.

Şekildeki kırmızı çizgi Türkiye’nin bu alandaki toplam notunu göstermektedir. 2016 yılından sonra finansal piyasalara yapılan siyasi müdahaleler nedeniyle Türkiye’nin notu hızla düşmeye başladı.

Şimdi gelin bir de alt başlıklara bakalım.

BANKA SAHİPLİĞİ

Türkiye’nin banka sahipliği notu uzun bir süreden beri 5 düzeyindedir (yeşil çizgi). Banka sahipliği notunu oluşturmak için özel bankalarda tutulan mevduatın yüzdesi alınmaktadır.

Türkiye’de 34 tane mevduat bankası bulunmaktadır. Bunun 3 tanesi kamu bankasıdır. Ancak bu 3 banka bankacılık sektörünün ilk üçündedir.

Türkiye Bankalar Birliği verilerine göre 2020 yılında mevduat bankalarının aktif büyüklükleri % 35 oranında artmıştır. Özel ve yabancı sermayeli bankalar sırasıyla % 24 ve 25 oranlarında büyürken, kamu sermayeli bankalar % 52 büyümüştür. Banka aktiflerinin büyümesinin temel nedeni 2017 yılında başlatılan Kredi Garanti Fonu destekli kredi genişlemesidir.

Aktif büyümesindeki farklılıklara bağlı olarak banka gruplarının pasifleri ve dolayısıyla mevduatları da farklı oranlarda büyümüştür. 2016 yılı itibariyle kamu bankalarının toplam mevduat içerisindeki payı % 31’dir.

Son yıllarda uygulanan iktisat politikalarının önemli araçlarından birisi olan kamu bankalarının toplam mevduatlar içerisindeki payı 2020 yılında % 45,4’e çıkmıştır.

Özel bankaların mevduat payının artırılması için kamu bankalarına siyasi müdahalenin yapılmaması ya da kamu bankalarının özelleştirilmesi gerekmektedir. (Değerli okur şimdi siz de haklı olarak diyeceksiniz ki özel “bankalara müdahale edilmiyor mu sanki?” Ne yapalım? Bunu kabul ettiğimizde yazı burada bitecek. İyisi mi biz devam edelim.)

2000 yılında çıkartılan 4603 sayılı Kanunla kamu bankalarının 2007 yılına kadar satılması öngörüldü. Sonra bu süre 2015 yılına uzatıldı.

Bu süre de aşıldı. Yani yasal düzenlemeye rağmen kamu bankaları satılmadı.

2016 yılında kamu bankaları Türkiye Varlık Fonuna (TVF) devir edildi ve özelleştirme uygulaması gündemden çıktı.

Değerli okur kamu bankaları piyasalara müdahale aracı olarak görüldü. Bu çerçevede bankalara görev zararı verildi.

Bu zararları karşılamak adına salgının başlarında kamu bankalarının sermayeleri 21 milyar TL artırıldı. Bu aralar da 48,6 milyar TL sermaye artışına gidileceği söyleniyor.

ÖZEL SEKTÖR KREDİSİ

Türkiye’nin özel sektör kredisi notu 2019 yılında 9,19’dan 7,85’e düşmüştür (mor çizgi).

Bu alt bileşen özel sektör kredileriyle karşılaştırıldığında, devletin borçlanmasını göstermektedir. Daha büyük devlet borçlanması daha çok merkezi planlamayı göstermektedir ve ülkeye düşük not verilmektedir.

2001 krizinden sonra gerçekleştirilen yapısal reformlar neticesinde kamu borçlarının GSYİH’ya oranı giderek düşmüştür. Uygulanan politikalar çerçevesinde kamu harcamaları düşürülmüş ve gelirler de artırılmıştır. Bu gelişmelerin sonucunda AB tanımlı genel yönetim borç stokunun GSYİH’ya oranı 2002 yılında % 72,1 iken, 2008 yılında % 38,1’e düşmüştür.

2018 Ağustos ayında yaşanan kur şoku ve sonrasında uygulanan genişlemeci politikalar çerçevesinde kamu borçlanması artmıştır. 2020 yılında kamu borçlarının GSYH’ya oranı % 39,7’ye çıkmıştır

Değerli okur bu borçların içerisinde Kamu Özel İşbirliklerinden kaynaklanan 153 milyar dolar tutarındaki taahhütler yer almamaktadır.

Daha da önemlisi son dönemlerde Hazine döviz cinsinden borçlanmaktadır. 2003 yılında döviz cinsinden borçların toplam borçlar içerisindeki payı % % 46’4 idi.2012 yılında % 27,2’ye düşen bu oran 2020 yılında %56,2’ye çıktı.

Değerli okur bu notun iyileştirilmesi için kamu harcamalarına çeki düzen verilmeli ve bir zahmet itibardan tasarruf edilmelidir.

Devam edelim.

FAİZ ORANI DENETİMLERİ/NEGATİF REEL FAİZ ORANLARI

Değerli okur geldik Türkiye’de konuşulması yasak olan bir konuya: faiz.

Faiz oranları piyasalarda belirlenen ülkeler, istikrarlı para politikası ve reel -mevduat ve kredi- farkı yüksek notlar almaktadır.

Faiz oranları piyasada belirlense bile reel faiz oranları negatif olan ülkeler daha düşük not almaktadır.

Kredi ve mevduat faizlerinin devlet tarafından belirlendiği, reel faizlerin iki haneli değerlerde negatif gerçekleştiği veya yüksek enflasyonun kredi piyasaların işleyişini hayati derecede bozduğu ülkelerin notu sıfırdır

Değerli okur kredi piyasası düzenlemelerinde Türkiye’nin en iyi durumda olduğu alt bileşen faiz oranı denetimleri/negatif reel faiz oranlarıydı. DI. (mavi çizgi).

Hatırlarsınız bir zamanlar Merkez Bankası bağımsızdı. Politika faizleri Para Politikası Kurulunda (PPK) tartışılarak belirlenirdi. PPK üyeleri liyakat sahibi teknisyenler arasından seçilirdi.

Merkez Bankası Kanununa göre başkanın görev süresi 5 yıldı. Başkanlar görev süresi bitmeden görevden alınamıyordu. Bu statü güvencesi bağımsızlığın en önemli teminatıydı.

Sonra şu denenmekte olunan “faiz sebep, enflasyon sonuçtur” politikası gündeme geldi.

Başkanın bağımsızlığı adına getirilen 5 yıllık görev süresi güvencesi kaldırıldı.

Başkanlar gece yarısı kararnameleriyle görevden alınmaya başlandı. Bu vesileyle son altı yılda 4 başkanla tanıştık.

Mevcut Başkan gazetedeki köşe yazısında faizler düşürülsün diye yazdı. Akabinde Başkanlığa atandı.

Hazine ve Maliye Bakanlığı istişare amaçlı bankacılarla ve akademisyenlerle yaptığı toplantılarda “buraya, faiz hariç her şeyi konuşmaya geldik” temalı konuşmalar yaptı, yapıyor ve yapacak gibi de duruyor.

Değerli okur tabii ki bu çaba meyvesini verdi.

Sayın Bakan yakınlarda beklenen müjdeyi verdi: ”Şu an tüm enstrümanlarda negatif faiz var.”

Türkiye 2016 yılına kadar bu alanda tam not (10) alıyordu.

“Bir şey deniyoruz politikası” neticesinde ülkenin notu 4’e düştü.

Ancak dolar kuru 14 TL’ye ve enflasyon % 50’ye dayandı.

Türk-İş’e göre Ocakta 4 kişilik ailenin açlık sınırı 4 bin 250 lira oldu.

Yani, yılbaşında büyük bir gösterişle açıklanan asgari ücret, daha Şubat ayında çalışanın eline geçmeden açlık sınırına eşitlendi.

Enflasyon böyle dörtnala giderse, Mart asgari ücreti de açlık sınırının altında kalır.

İyi pazarlar.