Çok ilginç denge!

TÜİK ve Merkez Bankası verilerine göre; ülkemizdeki bazı ekonomik dengeler şu şekildedir:

Yıllık enflasyon oranı %11,87

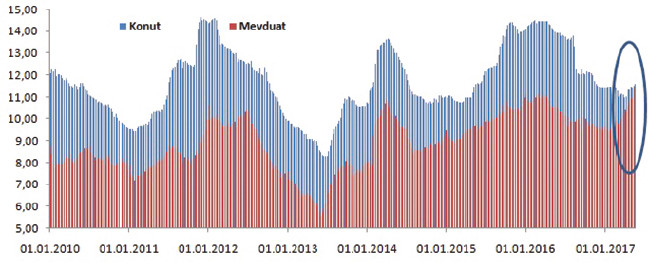

Ortalama TL mevduat faizi %11,38

Ortalama konut kredisi faizi %11,57

Ortalama ticari kredi faizi %15,61

Ortalama dolar ticari kredi faizi %3,97

***

BDDK verilerine göre bankalar portföyünde aktif 365 milyar 130 milyon liralık menkul kıymet varlık bulunuyor. Bu varlıkların nerede ise tamamına yakını kamu borçlanma senetlerinden oluşuyor.

BIST verilerine göre Cuma günü itibariyle;

BONO faiz oranı %11,10

REPO faiz oranı %11,77

TAHVİL faiz oranı %10,61

***

Şimdi verileri birleştirelim. Ortalama mevduat faizi ile konut kredisi faizi ve bono-repo faiz oranı nerede ise eşitlenmiş durumda. Finansal aracılık düzeninde bütün kar, TL üzerinden verilen ticari krediye kalıyor.

Bu yıl başta Hazine olmak üzere, bankalar dahil dış borçlanmaya ağırlık veriliyor. Hazine Mayıs ayı itibari ile 6 milyar 250 milyon dolar dış borçlanma yoluna gitmiş durumda. İhalelerde kupon faizleri şu şekilde:

23/01-2017 ihale yatırımcı getirisi %6,15

23/02-2017 ihale yatırımcı getirisi %5,65

11/05-2017 ihale yatırımcı getirisi %5,87

Burada faiz oranlarına bakıyorsanız, bir de dolar bazlı ticari kredi faiz oranlarına da göz atınız.

Tıpkı TL’de yaşanan faiz eşitliği, dolar bazlı borçlanmalara da yansımış durumda. Oranlara bakılınca eskiden alıştığımızın tam tersi işler söz konusu. Mesela bankalar %11,3 faiz vererek vatandaşlardan para topluyor. Toplanan bu paralar ile mesela %11,10 ile daha düşük faizden kısa vadeli bono-tahvil satın alabiliyor. Hatta vade uzayınca mevduat faizinden daha düşük faizle %10,6’dan tahvil alımı yapılabiliyor.

Veya Hazine yurt dışından yüzde 5,0-6,0 seviyelerinden dolar borçlanıyor. Ama yurt içinde şirketlere yüzde 4,0’ün altından dolar kredisi verilebiliyor.

İnanılmaz bir denge oluşmuş.

Pahalı alıp-ucuza satmak gibi.... Veya zenginden alıp-fakire vermek gibi bir durum var.

***

Bu duruma nasıl geldik? Veya bu durumu nasıl sürdürebiliriz?

Öncelikle şunu belirtelim. Kamunun faiz gideri üstlenmesi kadar, kredi riski üstlenmesi de bu sürdürülemez dengede önemeli rol oynuyor. Kredi Garanti Fonu üzerinden teminatsız risklerin-riskli banka kredileri ile değiştirilmesi önemli bir adımdı.

“Bankalar krediyi veriyor ama faiz Hazine ödüyor” sistemi de oldukça önemli bir adım olsa gerek. Sizce bir ülkede kredi-faiz bağımlılığını daha ileri taşımak için var mı başka yol?

Sonra da faize karşı olduğunu açıkla....

***

Referandum sürecinde 2002’den sonra ilk kez seçim ekonomisi uygulandı. Veya piyasaya bolca para verildi. Hem bankalar üzerinden, hem de Merkez bankası üzerinden parasal genişleme sağlandı.

Parasal genişlemenin oluşturacağı enflasyon baskısını henüz net olarak yaşamadık. Ama piyasa verilerine bakınca galiba parasal genişleme kaynaklı bir enflasyon baskısı da yaşanmayacak. Çünkü mevduatta yaşanan artış tepkisi, kredi tarafında hiç yankı bulmamış durumda. Mevduat faizi artıyor ama aynı sürede kredi faizi gerileyebiliyor. Hatta dış borçlanma maliyeti artarken de dolar bazlı kredi faizleri düşebiliyor.

Kısacası ben şu anda oluşan piyasa dengesini pek anlamış değilim. Negatif mevduat faizine karşı negatif kredi faizi de görmeye başladık.

Bu dengeyi kısmen 2000 yılında benzer şekilde yaşamıştık. Henüz oranlar o kadar baskın değil ama giderek benzeşiyor.

O dönem fırsat siyasi kavga ile kaçmış, düşen maliyetler sadece tüketimi patlatmıştı. Umarım bu sefer oluşan fırsat üretime yansır ve sonrası bulanık bir süreç olmaz.

Not: Negatif faiz döneminde borsanın coşmasından başka ne olabilir ki?